【そして、今回の授業:資金調達】

その会社を動かすためには、「お金」が必要。資金調達。

Q.誰がお金を準備するのか?

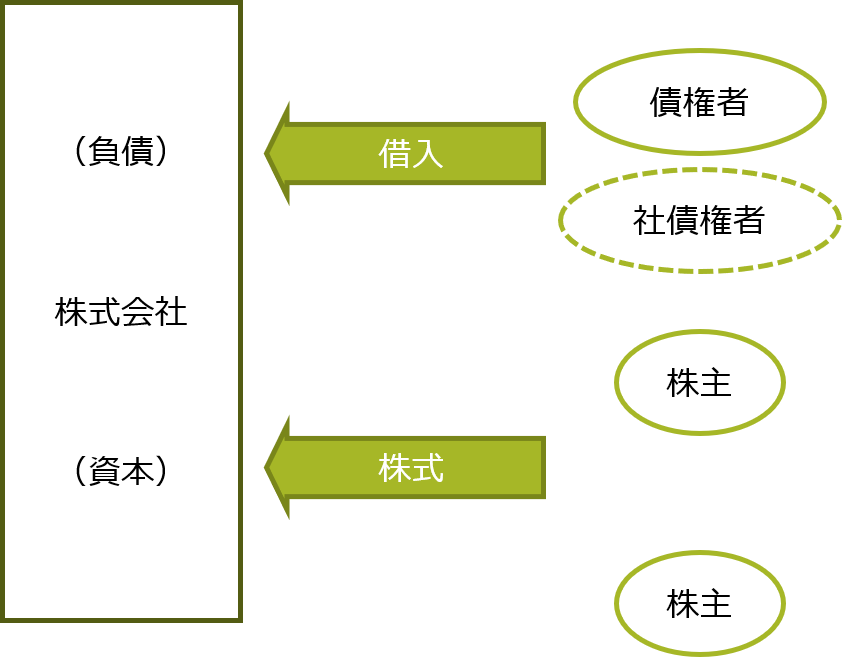

⇒貸借対照表(バランスシート)を確認してみよう。

Q:会社というのは資金調達するものだが、

調達した資金はバランスシートのうちどこへ行くのか。

A:『純資産の部』

| <参考:貸借参照表(バランスシート)とは> 貸借対照表は、会社の期末における財政状態(資産・負債・純資産の状態)を示す決算書のことで、 別名「Balance Sheet」(略してB/S)とも呼ぶ。 貸借対照表における財政状態とは、会社の資金の調達状況及び運用状況のこと。 貸借対照表は、資産・負債・純資産から構成され、基本構造は以下の通り。

⇒必ず【資産=負債+純資産】となる。 (中小企業庁HPより) |

▼シャープ 平成29年3月期 決算短信より(単位:百万円)

| 純資産の部 | 前連結会計年度 (平成28年3月31日) |

当連結会計年度 (平成29年3月31日) |

| 株主資本 | ||

| 資本金 | 500 | 5,000 |

| 資本剰余金 | 222,457 | 576,792 |

| 利益剰余金 | △123,644 | △148,597 |

| 自己株式 | △13,899 | △13,902 |

| 株主資本合計 | 85,414 | 419,292 |

| その他の包括利益累計額 | ||

| その他有価証券評価差額金 | 11,634 | 14,474 |

| 繰延ヘッジ損益 | △843 | 39 |

| 為替換算調整勘定 | △38,456 | △44,355 |

| 退職給付に係る調整累計額 | △100,799 | △95,296 |

| その他の包括利益累計合計 | △128,464 | △125,138 |

| 非支配株主持分 | 11,839 | 13,646 |

| 純資産合計 | △31,211 | 307,801 |

参考記事:

鴻海、シャープ買収完了 決定から4カ月、再建始動

(2016/0/8/13 日本経済新聞 朝刊)

→例えばシャープのバランスシートを見てみると

記事内容のような影響からか、資本金が大きく変動した年などもあった。

(資本金が減ることは「減資」という。)

数字ではなく、「こういう動きがあった」ということを理解することが大切。

例えば、⇩は「株主資本等変動計算書」と呼ばれるもの。

| 株主資本 | |||||

| 資本金 | 資本剰余金 | 利益剰余金 | 自己株式 | 株主資本合計 | |

| 前期末残高 | 500 | 222,457 | △123,644 | △13,899 | 85,414 |

| 当期変動額 | |||||

| 新株の発行 | 194,405 | 194,405 | 388,811 | ||

| 資本金から剰余金への振替 | △189,905 | 189,905 | - | ||

| 親会社株主に帰属する当期純利益(△) | △24,877 | △24,877 | |||

| 連結範囲の変動 | △76 | △76 | |||

| 自己株式の取得 | △29,978 | △29,978 | |||

| 自己株式の処分 | △0 | 1 | 0 | ||

| 自己株式の消却 | △29,974 | 29,974 | - | ||

| 株主資本以外の項目の当期変動額 (純額) |

|||||

| 当期変動額合計 | 4,500 | 354,335 | △24,954 | △2 | 333,878 |

| 当期末残高 | 5,000 | 576,792 | △148,597 | △13,902 | 419,292 |

※株主資本等変動計算書とは…

株主資本等変動計算書とは、貸借対照表の純資産の部の一会計期間における変動額のうち、主として、株主に帰属する部分である株主資本の各項目の変動事由を報告するために作成される決算書。会社法により、新たに計算書類として設定された。

(中小企業庁HPより)

このようにして資金を調達する。複雑に数字が絡んで、会計学の話になってしまうのでここではあまり踏み込まないが…

「株主資本、資本の部に記載の金額がどのように変動したのか」

ということが書いてある。

増資して調達した資金は、基本的に(とてもざっくりした言い方をすると)

それぞれ半額ずつ「資本金」と「資本剰余金」になる。

その合計が「株主資本合計」(=増資した金額)。

上で触れたバランスシートというのも、

資本金の出資を受け、資本金・資本剰余金etc、色々と計算・計上したりして、最終的に出来上がる、という感じ。

とはいえ、ざっくりとしたイメージでおさえておけばOK。

(左に資産の部、右に負債・資本の部。

共通しているのは「お金が会社に入ってきてる」という点。

よく見ると違いは「借入か資本金か株式か」。)

【会社の資金調達方法】

⇒「株式」か「借入」か。

株式:返す必要が無い(←むしろ、返せない)

なぜなら、運転資金を返せと言われると会社を経営できなくなってしまう。そして株主は持ち株を他の人に売ることで自分が出資したお金を回収すればよい。

つまり、会社の立場からすれば「返せない」「返す必要がない」ということになる。

借入:返す必要がある

例えば銀行から借入をすれば、一定期間ののち弁済となる。

⇒これが大きな違い。

(「資金として会社にお金が入ってくる」という点では同じだが…)

・株主有限責任

・債権者保護

元本が返ってくるか、元の出資額から減額or増額して売却か。

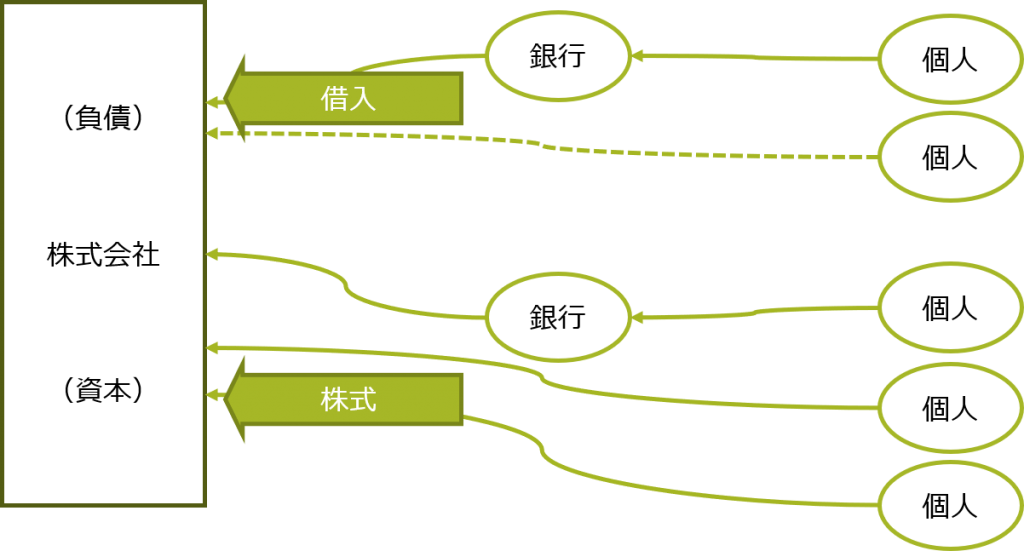

Q.代表的な債権者は?会社の運転資金の提供者は?

|

|

企業への代表的な債権者(資金提供者)は銀行。銀行が株主になることも多い。

⇒銀行からお金を借りるか、株式として出資してもらうか。

※銀行のお金はどこにあるかというと、結局個人にある。

ちょっと脱線するが、世の中の資金の流れについて触れておきたい。

そもそもお金はどこからくるのか?

(究極的なところは「日銀が発行する」になるのかもしれないが…)

自分の持っているお金というのは、元を辿れば必ずどこかにぶつかる。

会社に入ってくるお金も、転々流通して会社に出資されるのである。

Q:日本に住む人の金融資産を合計するといくら位になるか?

A:1人500万円くらい持っているとして、かける1憶人…?

参考記事:

個人資産「眠る1600兆円」どう活用 金融市場活性化会合

(2013/11/12 日本経済新聞 電子版)

⇒少し前の記事だが、1600兆円という数字が出ている。

(統計・集計の仕方によっても異なるものの…)

これをどんどん回してくことが、日本を活性化させる手段になるのではないか。

| 日本の個人金融資産は約1600兆円。米国に次ぎ世界で2番目に多い。だが株式は8%にすぎず、現預金が54%を占める『眠った資産』(麻生太郎財務・金融相)。(記事より抜粋) |

⇧現預金で54%払っていても、銀行がそれを運用してくれているということ。

(個人で1600万円をタンス貯金をしていたとしたら、それは本当にどこにも運用されないお金になってしまうが、銀行に預けていれば代わりに運用してくれるし、利息もつく:自分が直接株式を買うか、銀行が間接的に株式買うか、という違い。)

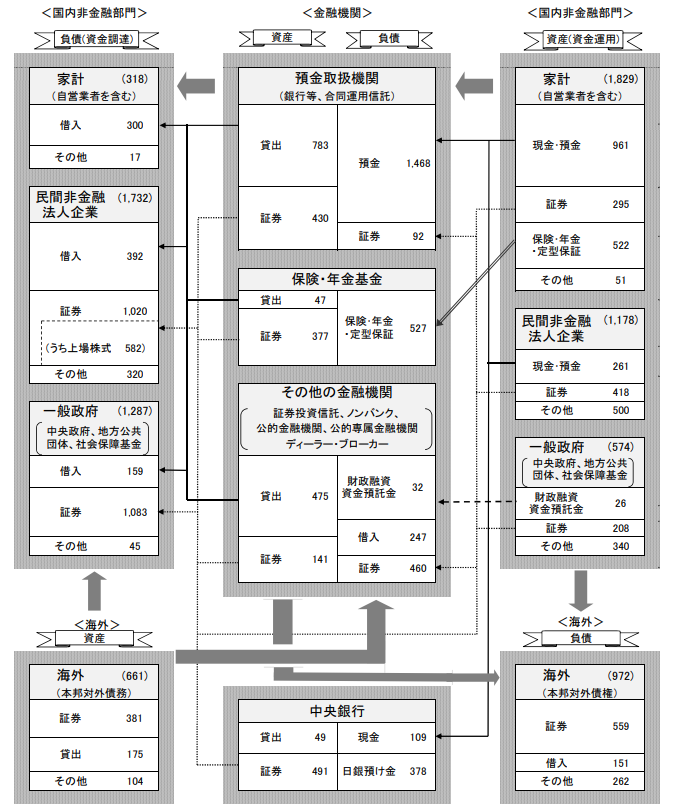

※国のお金の流れについて

(注1)主要部門、主要項目を抜粋して資金循環のイメージを示している。 日本銀行調査統計局「資金循環統計(2018年第1四半期)参考図表」 |

右側にある「家計」に1,829兆円あり、これが預金取り扱い機関。

銀行や保険、年金基金などに移ったりする。その他に、法人企業など。

元を辿っていくと、会社が銀行から借りているお金はみんなの家庭が銀行に預けたお金。

Q:「国の借金が…」というニュース等耳にしたことがあるかと思うが

いわゆる「国の借金」と呼ばれるものは、いくら位あるだろうか?

A:2,000兆円くらい?

⇒だいたい1,000兆円と言われている。

※財務省から発表される

「国債及び借入金並びに政府保証債務現在高」を参照すると、

平成30年3月末時点での日本の借金は1087兆8130億円。

国民が1,800兆円、

企業が1,000兆円、

政府が500兆円強もっている、というのが日本の金融資産。

これが流れていき、最終的にどのように負債として計上されるかというと…

家計:300兆円しか借金がない。そんなに負債はない。

企業:1,700兆円くらい借金してる。

政府:トータルで1,200兆円ほど。

…と確認してみたものの、元を辿ればすべて国民のもの。

そこから流れてくるお金が家計・企業・国民へと流れていく。

とはいえ、これは日本だけの話。

海外に持っている資産(=海外にとっての負債)は900兆円強くらい。

対して負債は660兆円ほど。

⇩何が言いたいかというと…

今回の授業、つまり企業法・会社法に直接関わるところで、

- 会社が資金調達するお金というのは、元を辿れば国民から出ているということ。

- 国の借金が1,000兆円以上あるとはつまり、裏を返せば「国民の持っている資産が1,000兆円以上ある」ということ。

なぜなら、国の借金の9割を占めているのは「国債」だから。国債を持っているのは、金融機関だったり国民だったり。

金融機関が持っているお金も、元を辿れば国民のお金。そうなると「国民1人あたり860万円ほどの借金を抱えている」というのも、表現としてはなかなか不正確なのではないか…というのが個人的なところ。

→そういうことを言って国の借金を減らす方向に持っていこうとする人たちがいる。個人的にはあまりピンとこない…

なぜなら、⇧で述べたことを踏まえれば、

「国の借金を減らす=国民の資産・国債が減る」ということだから。

そうすると、どこか国債以外のところで運用しなければいけなくなってくる…。

⇒要は、企業が資金調達するに際しては

そのお金を辿れば必ずどこかのお金であり、だいたいは国民のもの、ということ。

※企業法だけを理解するのではなく、その周りにある「現実に起こっていること・数字を理解する、なんとなく分かる」ということが大切なのではないか。